- Nel 2021 l’esposizione media ammonta a € 36.338 a fronte di una rata mensile pari a € 328

- I prestiti finalizzati all’acquisto di beni e servizi costituiscono il 52,0% del totale, davanti a prestiti personali (26,2%) e mutui per acquisto di abitazioni (21,8)

Bologna, 28 marzo 2022 – Nonostante la tradizionale cautela degli italiani nel ricorrere al credito bancario per finanziare i propri consumi o l’acquisto della casa, nel 2021 è cresciuta ulteriormente (+5,4% vs 2020)la platea dei cittadini maggiorenni che risultano avere un mutuo o un prestito in corso, arrivata al 44,5% del totale. Un trend iniziato nel 2016 e consolidatosi negli ultimi due anni di pandemia, caratterizzati da condizioni di accesso al credito particolarmente favorevoli anche per i finanziamenti di modesto importo.

Al contempo, però, è migliorata la sostenibilità finanziaria delle famiglie italiane, con il rischio di credito che nell’ultima rilevazione del 2021 ha visto il tasso di default 90 past due registrare una riduzione per attestarsi all’1,2%, il livello più basso degli ultimi anni. A questo risultato hanno contribuito, oltre alle moratorie e agli strumenti di sostegno attivati per contenere gli impatti della pandemia, anche l’atteggiamento responsabile delle famiglie e i tassi di interesse confermati dalla BCE ai minimi storici.

Alla luce di questo, la rata media rimborsata a livello pro-capite ogni mese è scesa ancora fino a 315 euro (-2,8% rispetto al 2020) mentre l’importo residuo che resta da rimborsare per estinguere i finanziamenti in corso si è attestato a 32.191 euro, in lieve flessione rispetto al 2020, malgrado il peso ancora rilevante dei mutui ipotecari che continuano ad avere un’incidenza significativa nel portafoglio delle famiglie italiane.

Queste le principali evidenze che emergono dalla Mappa del Credito, lo studio sull’utilizzo del credito da parte degli italiani realizzato da Mister Credit – l’area di CRIF che si occupa dello sviluppo di soluzioni e strumenti educational per i consumatori – partendo dall’analisi dei dati disponibili in EURISC, il sistema di informazioni creditizie.

“Nel corso dell’ultimo anno i flussi di credito erogato alle famiglie sono cresciuti in modo significativo per riportarsi sui livelli non troppo distanti da quelli pre Covid. In particolare, la dinamica è stata positiva per il credito al consumo e per il comparto dei mutui mentre i prestiti personali hanno risentito ancora degli effetti della crisi generata dalla pandemia” – commenta Beatrice Rubini, Direttore della linea Mister Credit di CRIF.

La Mappa del Credito in Toscana

Entrando nel dettaglio regionale, dallo studio emerge che in Toscana la platea di consumatori che ricorrono al credito è cresciuta al 50,5% del totale, classificandosi al secondo posto nel ranking nazionale dietro solamente la Valle D’Aosta (55,8%).

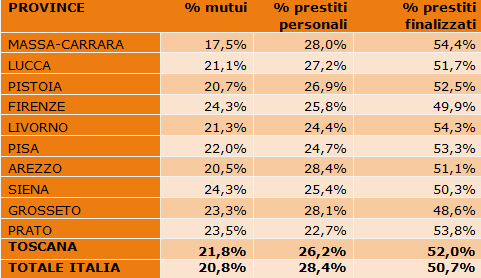

Per quanto riguarda la distribuzione delle tipologie di contratti di credito, l’incidenza dei mutui all’interno del portafoglio delle famiglie è leggermente più alta rispetto alla media nazionale (20,8%), con un peso pari al 21,8% sul totale dei finanziamenti attivi, dato che colloca la regione al 7° posto della graduatoria nazionale.

I prestiti personali, invece, rappresentano il 26,2% del totale dei contratti, dato leggermente inferiore rispetto alla media nazionale (28,4%), mentre i prestiti finalizzati all’acquisto di beni e servizi spiegano il restante 52,0%, un dato che colloca la regione al 10° posto assoluto.

A livello provinciale, Siena guida la classifica regionale per quanto riguarda i mutui, con una quota del 24,3%, Arezzo vanta il primato relativamente ai prestiti personali, con il 28,4% sul totale dei contratti di credito attivi, mentre Massa-Carrara si distingue per l’incidenza dei prestiti finalizzati, con il 54,4%.

L’importo della rata media mensile pro-capite

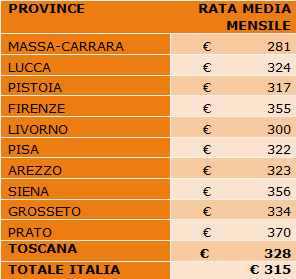

Dallo studio realizzato da MisterCredit-CRIF emerge anche che le regioni in cui i cittadini nel corso del 2021 hanno sostenuto la rata mensile più elevata sono state il Trentino-Alto Adige con 378 euro, la Lombardia con 360 euro e il Veneto con 354 euro. La Toscana si colloca al 6° posto, con una rata mensile pari a 328 euro, al di sopra della media nazionale (315 euro). Al riguardo va segnalato come in tutte queste regioni i redditi delle famiglie risultino tra le più elevate, garantendo una elevata sostenibilità degli oneri finanziari.

Entrando nel dettaglio provinciale spicca Prato, con una rata media mensile pari a 370 euro. Seguono Siena e Firenze, rispettivamente con 356 euro e 355 euro.

L’esposizione residua ancora da rimborsare

Anche per l’importoresiduo che resta da rimborsare per estinguere i contratti in essere troviamo la Lombardiaal primo posto del ranking nazionale, con 40.702 euro pro capite, mentre la Toscana, con 36.338 euro, si collocaal 5° posto.

La provincia con l’esposizione residua più elevata risulta essere Firenze, con €43.668, che la colloca al 6° posto assoluto nel ranking nazionale guidato da Milano con € 53.284.

“Nel complesso la sostenibilità degli impegni finanziari da parte delle famiglie si è confermata elevata anche nell’ultimo anno ma per il prossimo futuro bisognerà valutare gli impatti derivanti dall’evoluzione della pandemia, dall’incertezza causata dal conflitto in Ucraina nonché dalla crescita dei costi dell’energia e delle materie prime oltre che dei tassi di interesse, tutti fattori che rappresentano un motivo di preoccupazione per gli italiani” – conclude Beatrice Rubini.

Nota metodologica

La Mappa del Credito alle famiglie, realizzata da MisterCredit-CRIF, si propone di fornire periodicamente una fotografia dei principali indicatori relativi all’utilizzo del credito rateale da parte dei consumatori italiani, evidenziando le principali differenze a livello territoriale relativamente alla composizione dell’esposizione nei confronti degli Istituti di credito. I dati di dettaglio relativi alle singole province e la nota metodologica sono pubblicamente consultabili alla pagina https://www.mistercredit.it/focus/mappa-del-credito/

Lo studio ha preso in considerazione per l’elaborazione degli indicatori il credito in essere erogato ai consumatori nella forma di: mutui, prestiti personali e finalizzati. La percentuale di popolazione con crediti attivi è calcolata come rapporto tra la popolazione con finanziamenti in essere e la popolazione maggiorenne residente in Italia (fonte Istat). La rata media mensile pro-capite è calcolata sommando le rate medie mensili dei singoli finanziamenti e dividendo tale importo per il numero di soggetti che risultano intestatari del finanziamento. L’importo residuo pro-capite, che vuole rappresentare lo stock di debito ancora da rimborsare, è stato calcolato prendendo in considerazione la somma dell’importo delle rate residue da ripagare, includendo eventuali rate in arretrato. Tale somma è stata divisa per il numero di soggetti che risultano intestatari del finanziamento. La distribuzione del numero di operazioni di credito attive per tipologie è calcolata considerando il peso del numero di operazioni di ciascuna tipologia – ossia mutui, prestiti personali e prestiti finalizzati – sul totale numero di operazioni attive.

CRIF è un’azienda globale specializzata in sistemi di informazioni creditizie e di business information, analytics, servizi di outsourcing e processing nonché avanzate soluzioni in ambito digitale per lo sviluppo del business e l’open banking. La mission di CRIF è creare valore e nuove opportunità per i consumatori e le imprese, fornendo informazioni e soluzioni che consentono decisioni più consapevoli e accelerano l’innovazione digitale. Lavoriamo responsabilmente per offrire soluzioni innovative a supporto dei nostri clienti per migliorare l’accesso al credito in conformità con la normativa vigente, consentendo alle persone finora escluse e meno servite di accedere ai servizi finanziari e l’inclusione digitale. CRIF è inclusa nella prestigiosa IDC FinTechRankings Top 100, la classifica dei principali fornitori di soluzioni tecnologiche globali per il settore dei servizi finanziari, e nel 2019 ha completato la sua copertura come AISP in 31 paesi europei dove è applicabile la direttiva PSD2 per l’open banking.

Per maggiori informazioni: www.crif.it